下游需求表现稳健,预计3月挖掘机销量增速更趋理性

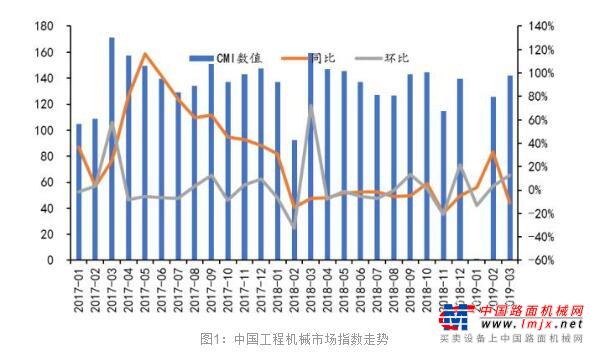

一、2019年3月份中国工程机械市场指数即CMI为141.95,同比降低11.01%,环比增加12.90%。

2019年3月份中国工程机械市场指数即CMI为141.95,同比降低11.01%,环比增加12.90%(依据CMI判断标准,130

综合来看,2019年第一轮旺季市场,周期波动接近于2017年,市场主观情绪甚至要高于2018年。2019年3月份中国工程机械市场指数同比为负,环比为正,表明市场信心在逐步升温的过程中,但仍趋理性。

CMI指数中,针对制造商群体进行调研反馈的库存指数比上期高3.2个百分点,生产指数提高2.9个百分点;针对代理商群体调研反馈的新订单指数整体略高于上期,针对市场一线调研的用户价格指数比上期下降1.7个百分点,市场终端的竞争情况进一步加剧。(库存与产量增加快,销量增速略慢,下游竞争加剧,实行降价促销)

图1:中国工程机械市场指数走势

二、挖掘机下游需求稳中向好

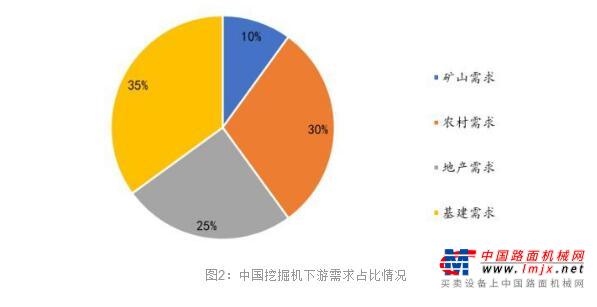

挖掘机的需求来自于四大方面:(1)基建投资,主要包括铁路、公路、市政建设等投资;(2)房地产投资;(3)农村建设;(4)矿山需求。

图2:中国挖掘机下游需求占比情况

其中农村需求约占挖掘机销量需求的30%,并且在过去10年中需求占比持续提高,从8%左右提高到了30%,是本轮需求最大的边际增量,主要原因包括农村建筑工人缺失带来的劳动力替代效应和农村精准扶贫以及新农村建设带来的大量增量需求;采矿需求约占总需求的10%,主要集中在大挖领域;地产需求占比约为25%,并且需求占比从2011年的35%逐步下降;基建需求占比约为 35%;总体来看,基建需求和地产需求总占比逐渐下降,而农村需求异军突起,表现在销量上就是小型挖掘机需求持续爆发。

从下游各行业的发展情况来看,根据国家统计局数据:1-2月采矿业投资增速达到41.4%,增速较去年同期大幅提高37.3个百分点。基础设施投资增速继续回升。1-2月份,基础设施投资同比增长4.3%,增速比上年全年提高0.5个百分点,延续了自去年四季度以来企稳回升的运行态势;其中与挖掘机相关性比较大的铁路投资同增22.5%,环比提升30.7%;道路运输业投资同增13.0%,环比提升7.7%。展望2019年,基建需求总体稳中有增,到位资金较18年进一步改善,全年基建投资增速有望进一步提升,利好挖掘机销量,特别是中大挖。从房地产的投资情况来看,1-2月全国房地产开发投资12090亿元,同比增长11.6%,增速比2018年全年提高2.1个百分点;房屋新开工面积18814万平方米,同比增长6.0%,增速回落11.2个百分点,房地产新开工面积增速虽有回落,但仍维持正向增长。

从各下游行业的统计数据来看,与挖掘机密切关联的需求端投资增速回升明显,特别是采矿业和基建,整体而言,我们对2019年的中国工程机械市场持较为乐观的态度,特别是上半年市场;就3月单月来看,虽然处在旺季扩张阶段,市场表现比较乐观,环比销量增加比较确定,但就同比来看,可能增速不及去年同期,同时,因受库存指数较高,下游竞争压力较大影响,可能进一步刺激降价促销政策。(本文来自我的钢铁)

相关资讯

2025年7月工程机械产品进出口快报

据海关数据整理,2025年7月我国工程机械进出口贸易额为55 04亿美元,同比增长19 1%,其中:进口额2 66亿美元,同比增长15 9%;出口额52 38。

挖掘机7月销量同比增长25.2% 工程机械行业回暖态势显著

中国工程机械工业协会最新数据显示,2025年7月国内挖掘机主要制造企业销售各类挖掘机17138台,同比增长25 2%,其中国内销量7306台(同比+17。

2025年7月起重机、平地机、高空作业平台等主要产品销售快报

2025年7月工程机械行业主要产品销售快报平地机据中国工程机械工业协会对平地机主要制造企业统计,2025年7月当月销售各类平地机624台,同比。

2025年6月起重机、平地机、高空作业平台等主要产品销售快报

平地机据中国工程机械工业协会对平地机主要制造企业统计,2025年6月当月销售各类平地机763台,同比下降11 2%,其中国内销量141台,同比增长。

中央城市工作会议对工程机械行业发展产生哪些促进作用

【中国路面机械网 独家文章】中央城市工作会议作为统筹城市发展全局、明确未来建设方向的重要会议,其部署的城市工作七大重点任务,为工程。